O ano à frente: como se preparar para uma recalibração digital

Os negócios no digital continuam sendo o principal foco da indústria da moda. As marcas estão obcecadas com a maneira de fazer pagamentos digitais, não apenas em relação à interface do cliente, mas em toda a organização. Os investidores também vêm pressionando essa mudança – as menções de “digital” nas principais chamadas de ganhos de marca aumentaram 130% nos últimos quatro anos. Nesse contexto, jogadores puros de tecnologia da moda fizeram o feno, levantando quase metade do total de US $ 3,7 bilhões das ofertas públicas iniciais (IPOs) de moda em 2018 a 2019, apesar de representar apenas 17% em número.

O apetite pelo digital levou as avaliações da tecnologia da moda a níveis estratosféricos nos mercados público e privado. Os players on-line puros costumam negociar com uma relação valor médio da empresa (EV) / vendas acima de 2x, em comparação com 0,8x no setor de moda em geral.

De fato, os players de tecnologia da moda estão atraindo uma proporção significativa de investimentos em private equity (PE) e venture capital (VC). Enquanto o investimento em moda e PE atingiu quase US $ 23 bilhões em 2017, a proporção desse investimento destinada a players de tecnologia da moda – de plataformas de comércio eletrônico a marcas direto ao consumidor (DTC) – atingiu altas de 57% este ano , um aumento acentuado de 28% há apenas dois anos.

Há uma crescente empolgação com o fenômeno do unicórnio da tecnologia da moda (empresas privadas avaliadas em mais de US $ 1 bilhão), pois a StockX e a Rent the Runway deste ano se juntaram aos unicórnios do ano passado About You e Allbirds . Várias startups do DTC – incluindo a empresa de malas Away e as marcas de beleza Glossier e Pat McGrath – alcançaram valor de bilhões de dólares em suas últimas rodadas de captação de recursos. Enquanto isso, há um grupo adicional de marcas avaliadas em mais de meio bilhão de dólares, incluindo o mercado de revenda ThredUp, a varejista de tênis Goat, a plataforma de descoberta de moda de luxo Moda Operandi e a marca de lingerie online ThirdLove.

Espera-se que apenas 24% das empresas reportem lucro líquido positivo em seu primeiro ano no mercado.

Com as empresas de tecnologia da moda negociando mais de acordo com o segmento de tecnologia do que o segmento de moda, e com os mercados de ações ainda pairando perto de recordes, existe uma base razoável para os investidores fazerem um balanço. A Nasdaq, dominada pela tecnologia, subiu de forma constante por uma década, mas caiu no final de 2018 e em 2019 e foi negociada estável, depois de se recuperar para superar as máximas anteriores. À medida que os IPOs continuam em ritmo acelerado, as expectativas de desempenho estão diminuindo. Na classe deste ano, espera-se que apenas 24% das empresas registrem lucro líquido positivo em seu primeiro ano no mercado, tornando-as na classe de IPO menos rentável de qualquer ano desde o auge do boom da tecnologia em 1999, segundo o Goldman Sachs.

“Várias empresas vieram a público este ano e não foram bem negociadas … isso normalmente marca o fim do comportamento especulativo”, diz Mike Wilson, diretor de investimentos e estrategista de ações do Morgan Stanley. “Essa mudança no comportamento dos investidores também pode marcar o fim do frenesi de empresas privadas unicórnias que têm grande potencial de crescimento, mas atualmente não são lucrativas e queimam uma grande quantia de dinheiro todos os anos, exigindo financiamento contínuo”.

De fato, após o IPO, os investidores acabaram muitas vezes decepcionados. O Renaissance IPO Index dá aos investidores exposição a empresas que são públicas nos EUA há dois anos ou menos, com jogadores de tecnologia sendo responsáveis por aproximadamente metade das empresas incluídas. O índice vacilou desde agosto, tendo se recuperado de sua grande queda no final de 2018. Não é de admirar que haja preocupações de que o mercado, de certa forma, pareça uma reminiscência da preparação para o boom das pontocom no início dos anos 2000.

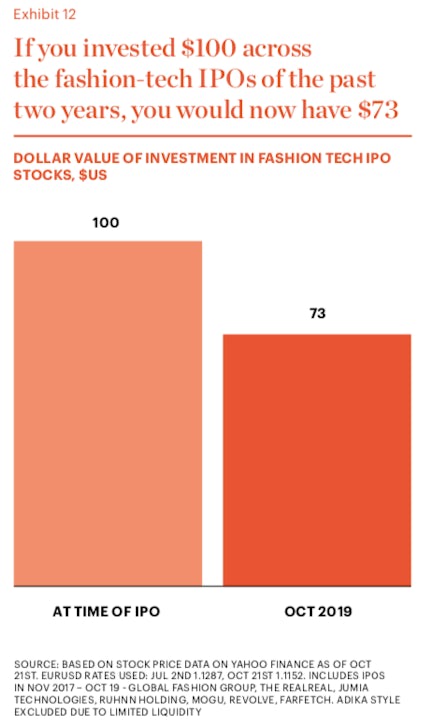

A aflição vista no setor de tecnologia em geral também se reflete na moda, onde muitas das mais recentes classes de IPOs não negociaram bem em mercados secundários. Um investidor que investiu US $ 100 em IPOs de tecnologia da moda nos últimos dois anos teria agora US $ 73 restantes.

Não são apenas as empresas públicas que lutaram recentemente. Além da saga WeWork, o mercado de revenda de moda online Poshmark em setembro atrasou os planos de abertura de capital até o próximo ano para “focar em aumentar as vendas e melhorar sua execução”. A empresa, cujos investidores incluem Menlo Ventures e Temasek, traz à tona o mercado. cuidado, pois os investidores em tecnologia da moda avaliam suas estratégias de saída.

Algumas das maiores empresas do mundo que investiram em players de tecnologia da moda estão mostrando sinais de revisar suas estratégias digitais, às custas dessas marcas de pura brincadeira. O Walmart anunciou em junho os planos de alienar ou reestruturar uma série de negócios de comércio eletrônico, incluindo a Jet.com, uma empresa on-line que adquiriu em 2016 por US $ 3,3 bilhões. Em outubro, o Walmart vendeu a jogadora de moda feminina ModCloth a um grupo de investidores por um preço não divulgado. Também cortou funcionários da marca de moda masculina nativa digital Bonobos.

A experiência do passado oferece lições preocupantes da exuberância dos investidores em jogadores de tecnologia da moda, pois várias caíram de alturas estonteantes. Depois de angariar US $ 40 milhões em financiamento em 2012, a Nasty Gal entrou com pedido de proteção contra falência em 2016 e foi vendida à Boohoo por apenas US $ 40 milhões no ano seguinte, impulsionada em parte por pesados investimentos em logística e aquisição de clientes dispendiosos. O Gilt Groupe se desviou de seu âmago à medida que avançava além do vestuário, para viagens de vendas e alimentos, e expandiu-se para a Ásia no auge de sua popularidade, enquanto as críticas do setor também apontam para o aumento mais lento nas vendas instantâneas pelos consumidores, como era esperado pelos investidores. Foi adquirida pela Hudson’s Bay Company por US $ 250 milhões em 2016 – uma fração de sua avaliação de US $ 1 bilhão em 2011 – e desde então foi comprada pela concorrente Rue La La,

Um diferencial importante de desempenho serão dados e análises que podem facilitar a vida de clientes e fornecedores.

Ninguém tem uma bola de cristal no que diz respeito aos mercados financeiros, mas a história de 2019 é que nem todas as empresas de alto nível que adotam o comércio eletrônico têm a garantia de provar um caminho claro para a lucratividade. O mesmo pode ser dito para as empresas de tecnologia da moda. Como resultado, esperamos em 2020 que a febre em torno dessas empresas diminua, tanto no mercado público quanto no privado, pois os investidores buscam sinais de potencial de lucratividade real, apenas sobre o crescimento das vendas, antes de entrar.

Esperamos que os investidores desenvolvam um aumento mais acentuado. avaliação de quais empresas estão criando valor e quais estão destruindo-o, e uma atitude mais sóbria em relação às ofertas públicas iniciais, deixando as empresas de private equity a pensar com mais cuidado sobre oportunidades alternativas de saída para potenciais unicórnios antes de entrar – afinal, quantos compradores existem por um empresa vale mais de um bilhão de dólares?

Em resposta, os players de moda digital precisam avaliar seus modelos de negócios e procurar alavancas para aumentar as receitas de maneira lucrativa e garantir que estejam claros sobre quais elementos de seu modelo de negócios gerarão lucro.

Para os grandes players, como destacado no relatório do ano passado no “Digital Landgrab”, as empresas que diversificarem seus ecossistemas para negócios relacionados e sobrepostos fortalecerão sua liderança em relação aos players puros que dependem apenas das margens de varejo e das ofertas existentes. Um importante diferenciador de desempenho serão dados e análises que podem facilitar a vida de clientes e fornecedores e podem ser a chave para o desempenho superior a longo prazo.

Fonte: BOF